企業が従業員に賞与やボーナスを支給する際には、「賞与支払届(被保険者賞与支払届)」の提出が必要です。賞与支払届は、従業員の社会保険料の徴収や将来の年金額の計算に直接影響を及ぼす重要な手続きとなります。提出期限は支給日から5日以内と短く、遅れると企業や従業員に不利益が生じる可能性があるため、迅速かつ正確な対応が求められます。

また、従業員の状況に応じて適切な対応が異なるため、担当者は各ケースに注意を払いながら手続きを進める必要があります。この記事では、賞与支払届の基本的な役割や提出先、記入例、手続きの流れについて詳しく解説しています。提出忘れや遅延によるリスクを回避するため、ぜひ本記事を参考にしてください。疑問があれば、専門家に相談することも一つの方法です。

正確な賞与支払届の提出は、従業員を大切にする企業姿勢の表れでもあります。共に、適切な社会保険手続きを進めていきましょう。

生島社労士事務所代表

生島 亮

いくしま りょう

https://sharoushi-cloud.com/社会保険手続きの自動販売機|全国のあらゆる社会保険手続きと労務相談を「顧問料なしのスポット」で代行するWebサービス【社労士クラウド】の運営者|懇切丁寧 ・当日申請・フリー価格・丸投げOK| 1,800社以上の事業主様や顧問先の社保周りを解決されたい士業の先生にご利用頂いており、顧問契約も可能です|リピーター率8割以上

賞与支払届とは、企業が従業員に賞与を支給した際に、賞与にかかる社会保険料を適切に算出し、納付するために必要な届出書類です。通常、月々の給与から控除される社会保険料は標準報酬月額に基づきますが、賞与に対する社会保険料は、賞与の支給額に応じて計算される点が異なります。そのため、企業は賞与を支給する際には、必ずこの賞与支払届を提出し、適切な保険料を納付する義務があります。

さらに、賞与支払届の提出は従業員の将来の年金額にも影響を与えます。厚生年金保険料は、給与と賞与の両方に基づいて納付されるため、賞与支払届を提出しなければ、従業員が受け取る年金額が正確に反映されません。従業員の将来の保障を確保するためにも、賞与を支払った際は必ず賞与支払届を提出しましょう。

賞与支払届の提出期限は賞与・ボーナス支給日から5日以内

企業は、従業員に賞与やボーナスを支給した日から、原則として5日以内に賞与支払届を日本年金機構へ提出する必要があります。提出先は、管轄の年金事務所や年金機構広域事務センターです。提出方法としては、窓口での直接提出の他に、郵送、電子申請、または電子媒体(CDやDVD)での提出も可能です。

実務上、5日を過ぎても提出が受け付けられる場合がありますが、遅れた場合は注意を受けることもあるため、可能な限り期限内に提出することが重要です。

特に、健康保険組合に加入している場合は、年金事務所と健康保険組合の両方に提出が必要となるため、書類作成に時間がかかる可能性があります。賞与計算が終わり次第、速やかに賞与支払届を作成し提出できるよう、事前に準備を進めておきましょう。

もし提出を忘れた場合、催告状が送られてくることがありますので、その際は速やかに提出し、保険料の納付を行うようにしましょう。

賞与支払届の提出を忘れていた場合の対応方法については下の記事で詳しく解説しています。

賞与支払届の提出を忘れていた場合の対応策!5日以内を過ぎた場合の罰則とリスクも解説

賞与支払届の提出を忘れていた場合の対応策!5日以内を過ぎた場合の罰則とリスクも解説

賞与支払届の対象者と出さなくていい場合

賞与支払届の対象となるのは、賞与支給日において健康保険と厚生年金保険の被保険者である従業員です。パートタイム労働者や、賞与支給日前に退職した従業員については、原則として賞与支払届の提出は不要です。

ただし、70歳以上の被用者に賞与を支払う場合や、同一月内で支給対象期間が重複する賞与を複数回支払う場合は、届出が必要になることがあるため注意が必要です。

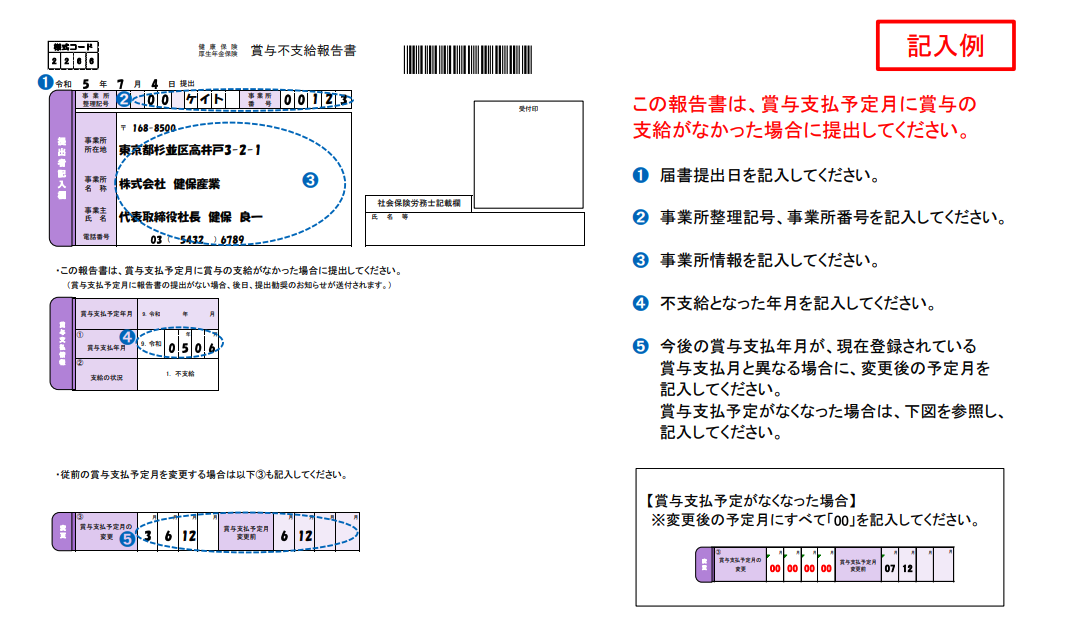

また、賞与の支給がない場合でも、あらかじめ支給予定を日本年金機構や健康保険組合に通知している場合は「賞与不支給報告書」の提出が求められます。

賞与支払届の対象者は、支給のタイミングと社会保険の加入状況によって判断されるため、給与担当者や人事労務担当者は、従業員の状況を正確に把握しておく必要があるでしょう。

賞与支払届の対象となる賞与

賞与支払届の対象となる賞与は、企業が従業員に支給する労働の対価としての報酬で、年に3回以下の頻度で支給されるものです。この「賞与」は、賃金、給与、俸給、手当、賞与といった名称にかかわらず、労働の対価として受け取るすべての報酬が含まれます。

一方で、年4回以上の頻度で支給される報酬は「給与」として扱われ、標準報酬月額に基づく社会保険料の対象となります。この場合、賞与支払届は提出不要です。たとえば、企業によっては、夏季賞与や冬季賞与以外にも、決算月などに特別な報酬が支給されることがありますが、年3回以内であれば賞与支払届を提出する必要があります。

年4回以上支給される場合は、通常の毎月の給与として扱われ、賞与支払届ではなく毎月の算定基礎届や月額変更届で届け出ます。

社会保険の月額変更届(随時改定)とは?標準報酬月額の改定条件や手続き方法をわかりやすく解説!

社会保険の月額変更届(随時改定)とは?標準報酬月額の改定条件や手続き方法をわかりやすく解説!

【関連記事】

社会保険の算定基礎届(定時決定)とは?対象者や提出方法、作成時の注意点をわかりやすく解説

社会保険の月額変更届(随時改定)とは?標準報酬月額の改定条件や手続き方法をわかりやすく解説!

企業の担当者は、年間での賞与支給回数を確認し、正確な記載を行うことが求められます。また、千円未満の端数は切り捨てて計算し、複数回の賞与をまとめて支給する場合も、合計額を報告することが必要です。正確な記載を行わないと、社会保険料の算出に影響が出るため、慎重に対応しましょう。

\ 業界最安値5,000円〜 /

賞与支払届の手続きを行うためには、いくつかのステップに沿って書類を準備し、正確に提出する必要があります。提出方法や提出先を事前に把握し、必要書類を揃えることで、スムーズに手続きを進めましょう。

以下の流れに沿って進めることで、手続きミスを防ぎ、安心して対応できます。

▼賞与支払届の手続きの流れ

- 届出書類の準備

- 標準賞与額・社会保険料の算出

- 賞与支払届の作成・記入

- 賞与支払届の提出

- 保険料の納付

各ステップをしっかり確認し、スムーズに進めることで、賞与支払届の手続きを完了させることができます。

次に、賞与支払届に関する各手続きの詳細を、具体的にご紹介していきます。

①届出書類の準備

賞与支払届は、日本年金機構の公式サイトからダウンロードすることができます。あらかじめ日本年金機構や加入している健康保険組合に賞与支払予定月を登録している場合、支払予定月の前月には、被保険者の氏名や生年月日などが印字された届出書類が送付されることもあります。この印字された情報を確認し、もし未記入の従業員がいる場合は、手書きで追記する必要があります。

また、賞与支払予定がない場合には「賞与不支給報告書」の提出が必要です。特に社労士に手続きを依頼する場合は、手続きの準備に時間を確保するため、早めに連絡を取ることが望ましいです。事前にしっかりと書類の準備を進めておくことで、手続きを円滑に進めることが可能となります。

②標準賞与額・社会保険料の算出

賞与支払届を作成する際には、まず支給する賞与額に基づき「標準賞与額」と社会保険料を計算する必要があります。 「標準賞与額」は、賞与(ボーナス)の総支給額から1,000円未満を切り捨てた金額です。

この標準賞与額を基にして健康保険料や厚生年金保険料が算出され、企業と従業員がそれぞれ半分ずつ負担します。

たとえば、賞与総支給額が1,234,567円の場合、567円が切り捨てられて標準賞与額は1,234,000円となります。この標準賞与額をもとに保険料が計算され、折半して負担する形です。

保険料の計算式は以下の通りです:

賞与にかかる保険料 = 標準賞与額 × 健康保険・厚生年金の保険料率

なお、健康保険料率は居住地や年齢によって異なり、厚生年金の保険料率は現在18.3%です。40歳から65歳未満の方には、介護保険料も健康保険料に追加されます。

また、標準賞与額には上限が設定されています。健康保険料の上限は年間累計で573万円、厚生年金保険料は1ヶ月あたり150万円が上限となります。

例として、標準賞与額を80万円と仮定します。この場合、厚生年金の料率18.3%と健康保険料率10%で以下のように計算します:

- 厚生年金保険料:80万円 × 18.3% = 146,400円

- 健康保険料:80万円 × 10% = 80,000円

計算された保険料は企業と従業員が折半で負担します。標準賞与額と保険料の正確な算出は企業の労務管理にとって重要です。ミスを防ぐため、社労士などの専門家に相談することをお勧めします。

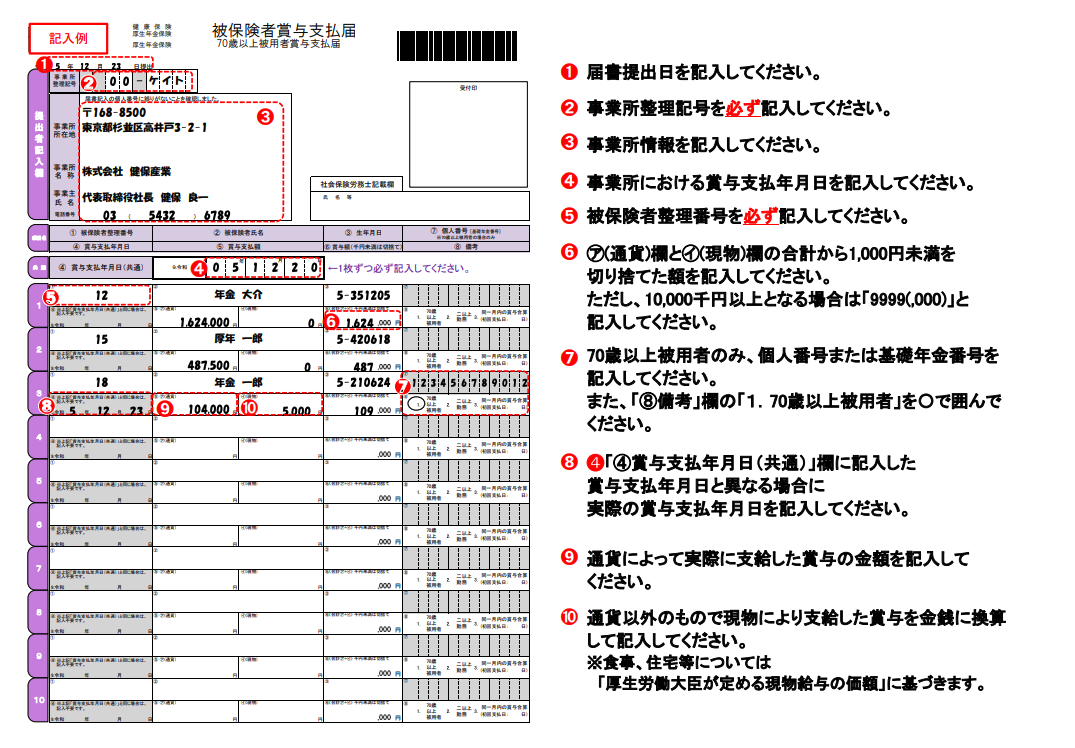

③賞与支払届の作成

賞与支払届を作成する際は、正確に必要事項を記入することが求められます。記入内容に不備があると、手続きが遅延する可能性があるため、丁寧に対応しましょう。

賞与支払届には、従業員ごとの賞与支払額や基本情報を記載します。基本的な記入項目は以下の通りです。

賞与支払届の記入方法

賞与支払届を正確に記入するためには、具体的な記入例が参考になります。

以下に標準的な記入例を示します。

- 事業所整理番号

事業所に付与された整理番号を記入します。この番号は、提出先の年金事務所や事務センターでの処理に必要です。 - 被保険者整理番号および基礎年金番号

被保険者整理番号は健康保険や厚生年金の被保険者に付与される番号です。70歳以上の従業員については基礎年金番号または個人番号(マイナンバー)も記入します。 - 賞与支払年月日

賞与が実際に支払われた年月日を正確に記入します。同一月内に複数回の支給がある場合、初回の支給日を記載し、備考欄の「同一月内の賞与合算」に○をつけます。 - 賞与支払額と標準賞与額

賞与の総支給額を「賞与支払額」に記入し、そこから1,000円未満を切り捨てた額を「標準賞与額」に記載します。この標準賞与額が、社会保険料の算定基礎となります。

備考欄の記入

70歳以上の被用者や2か所以上で社会保険に加入している従業員、同一月内に複数回の賞与を支給した場合は、それぞれの項目に○をつけます。

賞与支給月に全従業員が対象外の場合、賞与支払届の代わりに「賞与不支給報告書」を提出します。賞与不支給報告書は、賞与支払予定月の前月に日本年金機構から送付されるため、必要に応じて記入し提出してください。

記入ミスがあった場合の訂正対応

賞与支払届の記入ミスを訂正する場合、速やかに適切な対応を行うことが重要です。訂正は、該当箇所を二重線で消し、その上に正しい内容を記入する方法が基本です。もし訂正箇所が多い場合や、複数の行にわたる場合は、行全体を二重線で消し、正確な情報を別の行に記載することで、見やすく訂正を行います。

提出後に訂正が必要になった場合は、該当箇所を再度確認し、修正箇所を正確に記入してから再提出しましょう。なお、賞与支払届は日本年金機構のウェブサイトからダウンロードできるため、記入前に書式を確認し、誤りがないよう心がけることが大切です。また、提出は賞与支給日から5日以内に行う必要がありますので、提出期限を遵守し、計画的に準備を進めましょう。

④ 賞与支払届の提出

賞与支払届の提出方法には、郵送、窓口提出、電子申請の選択肢があります。提出先は通常、企業が所在する地域を管轄する年金事務所や、加入している健康保険組合です。企業が加入している社会保険の種類によって、提出先が異なる場合があるため、事前に確認しておくことが大切です。

電子申請を利用すると、郵送や窓口に出向く必要がなく、スムーズに手続きを進められるため、効率的です。

また、賞与支払届の作成は、社会保険料の算出など、正確な処理が求められる複雑な手続きです。そのため、専門知識を持つ社労士に手続きを依頼することで、ミスを防ぎながらスムーズに進められる点もメリットとなります。専門家のサポートを得ることで、企業の手続き負担を軽減しましょう。

⑤ 保険料の納付

賞与支払届を提出後、「標準賞与額決定通知書」と「保険料納入告知額・領収済額通知書」が、管轄の年金事務所または事務センターから送付されます。これにより、賞与に対する保険料が決定されます。不支給の場合は、これらの通知書は送付されません。

決定された標準賞与額については、必ず従業員である被保険者本人にも通知し、内容を確認してもらいましょう。また、通知された保険料は、通常の標準報酬月額の保険料と同様に、翌月末日までに納付する必要があります。納付期限を過ぎると、遅延料が発生する可能性もあるため、早めの対応を心がけることが大切です。

事前にスケジュールを確認し、保険料納付を確実に行うことで、賞与支払届に関する手続きを円滑に完了させることができます。こうした事前の準備が、企業の信頼維持にもつながるため、徹底した確認と迅速な対応を行いましょう。

賞与支払届を提出する際には、特定の状況や従業員の属性に応じて注意が必要なケースがあります。これらのケースに対する適切な対応を知っておくことで、手続きミスを防ぎ、正確な届出を行うことができます。以下に、よくある状況別の注意点について解説します。

退職した従業員に賞与が支払われた場合

退職後に賞与を支給する場合でも、賞与支払届の提出が必要です。社会保険の資格を喪失した月に支払われる賞与は、保険料の徴収対象外ですが、標準賞与額として累計に含まれるため、届出を行います。なお、賞与支給日が退職月の月末であった場合、資格喪失日は翌月1日となり、社会保険料が発生する点に留意しましょう。

中途入社した従業員に賞与が支払われた場合

中途入社の従業員に賞与を支給する際は、入社日を正確に確認し、入社後に支払われた賞与が保険料対象となるかを判断します。同一年度内での転職や転勤により、被保険者資格の取得・喪失があった場合は、協会けんぽや健康保険組合などの保険者ごとに標準賞与額を累計し、保険料を算出する必要があります。

また、他の従業員同様、中途入社した従業員にも、賞与支給額を正確に記載して賞与支払届を作成しましょう。もし年度内に複数の被保険者期間がある場合は、それぞれの保険者期間中の標準賞与額を累計して手続きを進めることが求められます。年度内で複数の雇用先がある場合でも、各保険者単位で適切に手続きを行いましょう。

例えば、退職が月末で賞与も月末に支給されるケースでは、翌月の資格喪失となるため、健康保険料や厚生年金保険料が徴収されます。保険料の徴収有無にかかわらず、賞与支払届を提出する必要があるため、退職時に賞与支給予定を確認し、速やかに手続きを進めることが重要です。

70歳以上の従業員に賞与を支給した場合

70歳以上の従業員に賞与を支給する際には、通常の賞与支払届とは異なる注意点があります。まず、賞与支払届の備考欄にある「70歳以上被用者」に丸印をつけ、従業員の基礎年金番号またはマイナンバーを正確に記入してください。協会けんぽに加入している高齢任意加入被保険者の場合は、被保険者氏名欄の余白に「高齢任意」と記載する必要があります。

また、健康保険組合が管掌する健康保険に加入している場合は、70歳以上であっても該当者として届出が必要な場合があります。管轄の年金事務所に連絡し、該当する届出用紙を受け取って対応しましょう。この手続きは、保険加入状況に応じて異なる場合があるため、事前の確認を徹底することが重要です。

休業中(産休・育休中)の従業員に賞与が支払われた場合

産休や育休中の従業員に賞与を支給する際には、保険料の扱いに留意が必要です。育休中は通常、社会保険料が免除されますが、賞与については保険料計算が行われ、標準賞与額として年度累計に含められます。そのため、育休中で保険料が免除されている場合でも、賞与支払届は提出する必要があります。

具体的には、育児休業中であっても、賞与が支給された場合には標準賞与額として計算されます。ただし、通常の給与とは異なり、休業中の賞与に対しては社会保険料が免除される場合があります。支給前に保険料の算出方法を確認し、確実に手続きを進めましょう。

賞与支払届の提出を忘れていた場合

賞与支払届の提出を忘れてしまった場合は、速やかに管轄の年金事務所へ連絡し、遡及して手続きを進めましょう。提出期限を過ぎると、年金事務所から催告状が送付されることがあり、その際は早急に届出と保険料の納付を行う必要があります。

通常、賞与支払届の遅延に対して罰則が課される可能性は低いものの、未提出が続くと事務処理に支障をきたし、遅延の理由を報告する必要が生じる場合もあります。また、提出の遅延が続いた場合には延滞金が発生することもあるため、支給日から5日以内に提出を完了させるように事前に計画を立てることが重要です。

賞与支払届出の提出を忘れていた場合は下記の記事で詳しく解説しているので、合わせて確認してください。

2ヵ所以上の企業で社会保険に加入している場合

2ヵ所以上の企業で社会保険に加入している場合、賞与支払届の備考欄に「二以上勤務」の記載が必要です。同一月内に複数の勤務先から賞与を受け取る場合、それぞれの勤務先で社会保険料が発生することもあるため、正確な記載と届出が重要です。

2ヵ所以上の企業で社会保険に加入している場合は、二以上事業所勤務届の提出が必要になります。

二以上事業所勤務届を出さないとどうなる?出し忘れた時の対策や書き方を解説

二以上事業所勤務届を出さないとどうなる?出し忘れた時の対策や書き方を解説

参考)二以上事業所勤務届を出さないとどうなる?出し忘れた時の対策や書き方を解説

予定通りに賞与を支給しなかった(賞与不支給)場合

予定していた賞与を支給しなかった場合は、「賞与不支給報告書」を提出する必要があります。報告書には不支給の理由を記載し、管轄の年金事務所に報告します。この手続きを怠ると、事務処理が滞る原因となるため、支給状況に変更があった場合は迅速に対応しましょう。

賞与支払届を提出後に訂正が必要な場合

賞与支払届を提出後に訂正が必要となった場合は、速やかに訂正手続きを行いましょう。訂正方法としては、該当箇所に二重線を引いて誤りを訂正し、正しい内容を上書きする方法が一般的ですが、訂正用の書類がない場合には、正しい内容を記載した新しい賞与支払届を再提出することになります。

訂正内容が重要な場合や、書類の再提出が求められる場合もあるため、提出先の年金事務所や事務センターの指示に従って適切な対応を行いましょう。書類の正確性を保つためにも、事前に記載内容を確認し、ミスの防止に努めることが重要です。

上限を超えた賞与を支給した場合

賞与の支給額が法定の上限を超える場合、社会保険料の計算において、特定の上限額が適用されるため注意が必要です。健康保険における賞与の標準報酬額の上限は年度累計573万円で、厚生年金では月額150万円が上限となります。このため、これらの上限を超える金額に対しては社会保険料が課されない点を理解しておきましょう。

例えば、1回の支給で厚生年金の上限額150万円を超える賞与が支給された場合、150万円を基に社会保険料を算出します。支給額が上限を超えたとしても、その超過分については保険料が発生しないため、従業員負担や会社負担の増加はありません。しかし、上限額の適用は各保険料に影響を与えるため、年に複数回の賞与支給がある場合や特別支給がある場合は、年単位で累積して計算する健康保険の仕組みにも留意する必要があります。

上限を超えた賞与に対する対応として、賞与支払届の提出時に正確な金額を記入し、上限に達する金額について確認を行うことで、円滑に手続きを進めましょう。

賞与支払届に関して、企業や経営者が抱きやすい疑問について解説します。賞与支払届の提出時期や条件、提出義務について知っておくことで、適切な手続きを行うことができます。以下に、賞与支払届に関するよくある質問とその回答をまとめました。

代表や役員に賞与が発生する場合、賞与支払届の提出は必要になる?

代表取締役や役員に対しても、賞与を支給する場合は賞与支払届を提出する必要があります。役員も健康保険や厚生年金保険の加入者であるため、保険料を正しく算出するために、他の従業員と同様の手続きを行います。特に、社会保険の適用範囲に該当する役員や代表取締役に対して賞与を支払う場合は、期限内に賞与支払届を提出することで、社会保険手続きを適切に進めることができます。

賞与支払届は廃止になりましたか?

賞与支払届は、現在も廃止されていません。賞与を支給した際には、法定に基づき賞与支払届の提出が必要です。企業が従業員に対して支払う賞与に対し、健康保険料や厚生年金保険料を適切に計算し、支払うための届出として使用されます。提出を怠ると、保険料の適切な徴収が行われないため、注意が必要です。

賞与支払届は支払い前に提出はできるの?

賞与支払届は、実際の支給日以降に提出する必要があります。支払い前に提出することはできません。賞与が支給された日を基準に、5日以内に管轄の年金事務所または健康保険組合に提出する義務があります。支給日前に届出を提出してしまうと、正確な支給額に基づく保険料の計算ができず、再度の訂正が必要となる場合もあるため、支給日後に速やかに提出しましょう。

賞与支払届はいつ提出しますか?

賞与支払届は、賞与支給日から5日以内に提出する必要があります。この期間内に提出を完了しなければ、事務処理の遅延につながり、後日年金事務所からの催促が来る場合もあります。届出期限を守ることで、スムーズな社会保険手続きを進めることができます。

賞与届を出さないとどうなる?

賞与支払届の未提出が判明した場合、年金事務所から催促が届くことがあります。提出が遅れることで保険料の適切な徴収に支障が生じるため、遅れた場合は速やかに手続きを進めることが重要です。罰則が科されることは一般的ではありませんが、遅延が続くと事務手続きに影響が出るため、必ず期日内に届出を行いましょう。

厚生年金保険被保険者賞与支払届とは?

厚生年金保険被保険者賞与支払届は、従業員に賞与を支給した際に厚生年金保険料を正確に算出・納付するための届出です。被保険者となっている従業員に支払う賞与は、標準賞与額を基に保険料が計算されます。このため、厚生年金保険に加入している従業員に対して賞与を支給した場合は、必ず賞与支払届を提出しましょう。

賞与支払届の提出は、従業員と会社の両方にとって重要な手続きです。届出を怠ると、保険料の適切な計算が行えず、従業員の社会保険給付額にも悪影響を与える可能性があります。正確な保険料納付を通じて従業員の将来の年金受給や健康保険給付が確保されるため、期限内に提出することが不可欠です。

また、会社側にも罰則や延滞金のリスクが生じるため、未提出を防ぐための対策が必要です。年間スケジュールを把握し、各イベントに応じた社会保険や労働保険に関する必要な手続きを計画的に行うことで、手続き漏れを予防できます。例えば、年度の更新や年末調整などのタイミングでは、保険に関する提出書類が多くなるため、事前に社内でのチェック体制を強化し、担当者の役割分担を明確にしておくことが大切です。

法改正や制度変更にも柔軟に対応するために、最新情報を常に確認し、適切な対応を行うようにしましょう。また、社労士などの専門家に相談することで、スケジュール管理や手続きの進行をスムーズにすることができます。これにより、会社の信頼性を保ち、従業員が安心して働ける環境を提供することが可能になります。

下記記事で社会保険と労働保険の年間スケジュールと入社や退社、給与改定などにさいに必要になる届出をまとめています。

【社労士監修】社会保険及び労働保険手続きの年間スケジュールと年間業務の全まとめ

【社労士監修】社会保険及び労働保険手続きの年間スケジュールと年間業務の全まとめ

賞与支払届の提出を忘れないために相談できる社労士を見つけておく

賞与支払届の提出忘れは、会社と従業員の双方に影響を及ぼす可能性があるため、提出ミスを防ぐために信頼できる社労士を見つけておくことが重要です。社労士は、賞与支払届の提出期限や書類作成方法に精通しており、法改正や提出書類の変更にも柔軟に対応できます。

特に中小企業では労務管理を少人数で行っているケースが多く、社労士のサポートを受けることで時間と手間の大幅な節約が期待できます。

社労士は、電子申請の利用方法や正しい記入方法についてもアドバイスを行い、提出忘れや手続きの不備を防ぐ役割を果たしてくれます。また、賞与支払届に限らず、年金制度や社会保険料に関する相談も可能で、長期的な労務トラブルを未然に防ぐ効果も期待できます。

定期的な労務レビューを通じて、経営者や担当者の負担を軽減し、効率的な労務管理を実現するためにも、早めに信頼できる社労士と連携して、安心できる労務体制を築いていきましょう。

社労士との顧問契約の必要性・顧問料の相場・サポート内容・メリットデメリットを徹底解説

社労士との顧問契約の必要性・顧問料の相場・サポート内容・メリットデメリットを徹底解説

\ 全国対応・業界最安値 /

全国のあらゆる社会保険手続きと労務相談を

「顧問料なしのスポット」で代行するWebサービス【社労士クラウド】

懇切丁寧 ・当日申請・全国最安値価格| 3,000社以上の社会保険手続き実績|