ダブルワーク・掛け持ちで副業やパート・アルバイトをしている場合、社会保険は片方だけ加入すればいいのか、それとも両方の職場で加入が必要なのか迷ってしまいますよね。特に、パートやアルバイトとして複数の職場で働いている方にとっては、どの職場で社会保険に加入すべきかを判断するのは難しい問題です。

この記事では、ダブルワークや掛け持ちをしている方が抱える社会保険の疑問にお答えし、片方だけで加入できる場合や両方で加入が必要なケースを社労士がわかりやすく解説します。

これからの働き方を安心して進めるために、ぜひ最後までお読みください。

生島社労士事務所代表

生島 亮

いくしま りょう

https://sharoushi-cloud.com/社会保険手続きの自動販売機|全国のあらゆる社会保険手続きと労務相談を「顧問料なしのスポット」で代行するWebサービス【社労士クラウド】の運営者|懇切丁寧 ・当日申請・フリー価格・丸投げOK| 1,800社以上の事業主様や顧問先の社保周りを解決されたい士業の先生にご利用頂いており、顧問契約も可能です|リピーター率8割以上

ダブルワークをしている場合、社会保険の加入がどのようになるのか悩む方は多いでしょう。

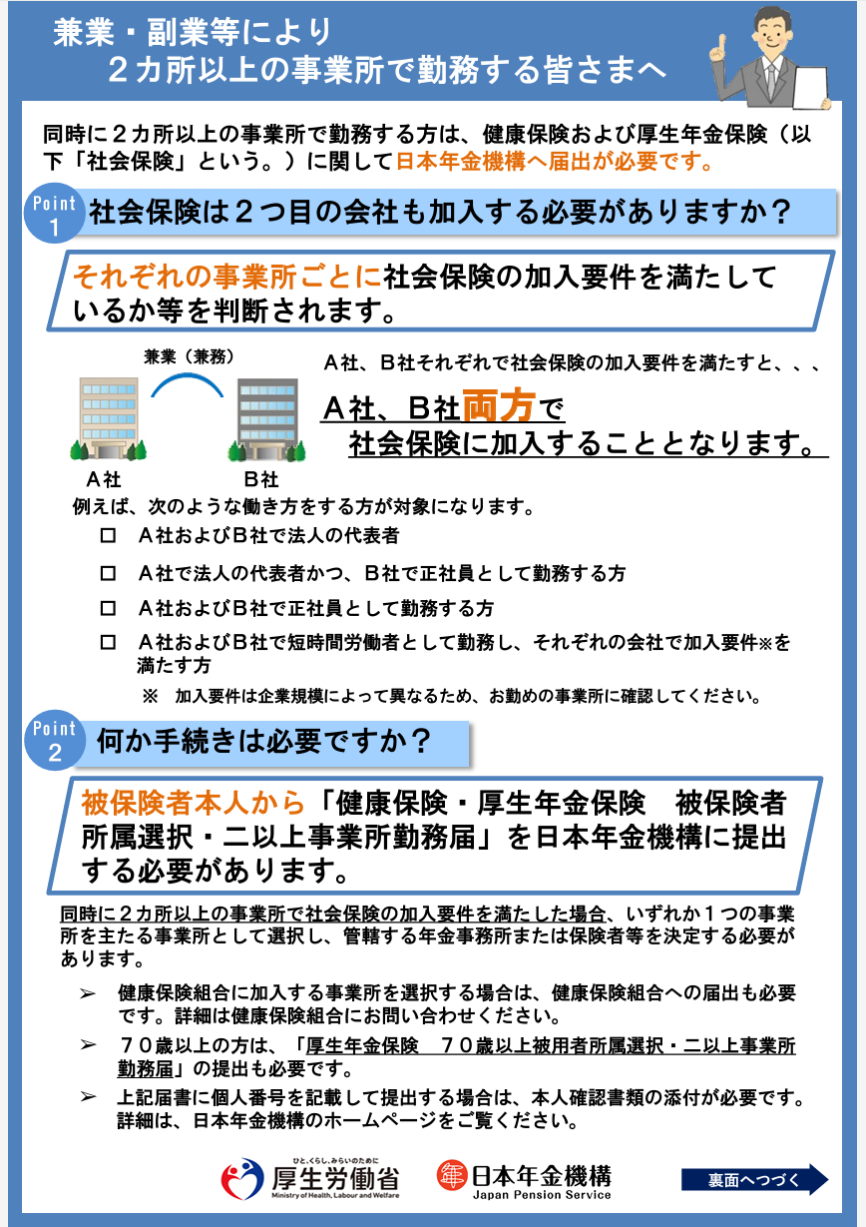

結論として、加入条件を満たしている職場の社会保険に加入することが基本で、複数の職場で社会保険に加入する必要がある場合は二以上勤務届を提出する義務があります。正当な理由なく届出を行わない場合や、虚偽の届け出を行った場合などは、6ヵ月以下の懲役または50万円以下の罰金に処すると定められています。

たとえば、片方の勤務先で条件を満たしておらず、もう片方の職場でのみ条件を満たしている場合、その職場でのみ社会保険に加入することになります。

逆に、どの勤務先でも条件を満たしていない場合、どちらの職場でも社会保険に加入する必要はありません。具体的なケースについて以下で詳しく解説します。

また、本業と別に副業の事業を個人事業主から法人化する場合や役員報酬をうけとっている場合は、社会保険の加入の対象になります。このように両方の職場で社会保険の加入する場合は、二以上勤務届を提出する義務が生じますので注意が必要です。

二以上勤務届については下記の記事で詳しく解説しています。

【ダブルワーク】副業している場合の社会保険手続きとは?二以上勤務届を出そう!

【ダブルワーク】副業している場合の社会保険手続きとは?二以上勤務届を出そう!

「二以上勤務届」は、制度上は従業員本人(被保険者)が作成し、提出する必要があります。しかし、この制度は複雑であり、個人で対応するのは難しい場合が多いです。そのため、実務的には、会社側が従業員の代わりに「二以上勤務届」を健康保険組合や管轄の年金事務所に提出することが一般的です。

判断の基準となる条件

社会保険に加入するかどうかは、各勤務先で以下の条件を満たしているかによります。

- フルタイムで勤務している

- 週の労働時間が正社員(フルタイム)の3/4以上

- 月の労働日数が正社員(フルタイム)の3/4以上

所定労働時間が正社員の4分の3未満でも、以下の条件をすべて満たす場合に社会保険の加入対象です。

- 週の労働時間が20時間以上であること

- 月収が88,000円以上(年収106万円以上)であること

- 2カ月を超える雇用の見込みがある

- 学生ではないこと

- 勤務先の従業員が101人以上(※2024年10月からは従業員数51人~100人の企業も対象)

例えば、週40時間のフルタイム正社員として働きながら、週10時間程度の副業をしている場合、本業の正社員の仕事では社会保険に加入しますが、副業では加入条件を満たさないため加入の必要はありません。

片方だけで加入する場合

片方の仕事だけで社会保険に加入するケースは、主に以下のような状況で発生します。

1. 本業(正社員やフルタイムパート)が社会保険に加入しており、副業が加入条件を満たしていない場合

2. 複数のパート・アルバイトを掛け持ちしており、一方のみが加入条件を満たしている場合

例えば、週40時間の正社員として働きながら、週10時間程度の副業(アルバイト)をしている場合、正社員の仕事のみが社会保険の加入対象となります。この場合、副業先では社会保険に加入する必要はありません。

また、週30時間のパートと週15時間のアルバイトを掛け持ちしている場合、週30時間のパートのみが社会保険の加入対象となり、アルバイト先では加入の必要はありません。

片方だけで加入する場合、社会保険料は加入している勤務先の給与を基に計算されます。もう一方の勤務先で得た収入は社会保険料の計算には含まれません。

ただし、副業先の労働時間や収入が増えた場合は、状況が変わる可能性があるので注意が必要です。特に、副業先が社会保険の加入条件を満たすようになった場合、新たに加入手続きが必要になる可能性があります。定期的に自身の就労状況を確認し、必要に応じて社会保険の加入状況を見直すことをおすすめします。

正社員の場合、原則として社会保険への加入が義務付けられています。そのため、正社員として働いている方は、副業の有無にかかわらず、本業で社会保険に加入することになります。

両方で加入する場合

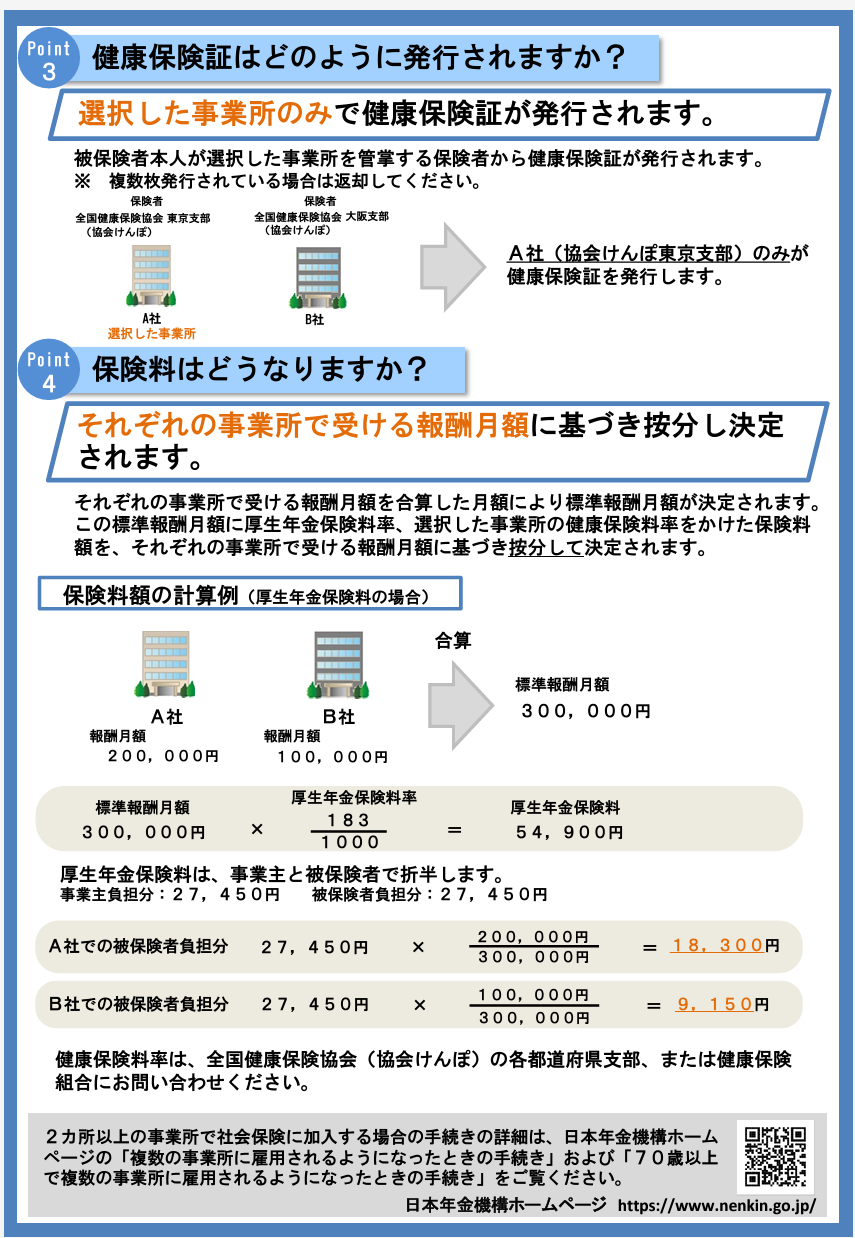

両方の勤務先で社会保険の加入条件を満たしている場合、両方の職場で社会保険に加入する必要があります。この場合、両方の職場での収入を合算し、社会保険料が計算されます。また、各職場での加入手続きや届出が必要となります。ダブルワークをする際には、この手続きが必要なことを忘れないようにしましょう。

例えばA社とB社の2社で働いている場合。

・A社では週に25時間働き、月収が10万円。

・B社では週に22時間働き、月収が9万円。

この場合、両方の職場で週の労働時間が20時間を超え、月収も88,000円以上であるため、両方の勤務先で社会保険に加入することが求められます。

この状況では、A社とB社それぞれの給与を合算した19万円が基準となり、その合計額に基づいて社会保険料が計算され、両方の給与から社会保険料が天引きされます。

また、A社とB社の両方で社会保険の加入手続きが必要となり、各職場での対応が求められます。このような場合は二以上勤務届が必要になりますので注意してください。

【ダブルワーク】副業している場合の社会保険手続きとは?二以上勤務届を出そう!

【ダブルワーク】副業している場合の社会保険手続きとは?二以上勤務届を出そう!

どの勤務先でも加入条件を満たしていない場合

ダブルワークをしていても、どの勤務先でも社会保険の加入条件を満たしていない場合があります。このような状況では、社会保険に加入する必要はありません。

具体的には、以下のような場合が該当します:

ただし、社会保険に加入していない場合でも、以下の点に注意が必要です:

・国民健康保険と国民年金には別途加入する必要がある。

・将来的な年金受給額が少なくなる可能性がある。

・雇用保険の加入要件(週20時間以上勤務)を満たしていないため、失業給付を受けられない可能性がある。

社会保険に加入していない場合、医療費の自己負担が高くなったり、傷病手当金や出産手当金などの給付を受けられないデメリットもあります。自身の状況や将来のリスクを考慮し、適切な判断をすることが大切です。

不安な点がある場合や、自身の状況が複雑で判断が難しい場合は、社会保険労務士や年金事務所に相談することをおすすめします。専門家のアドバイスを受けることで、より適切な選択ができるでしょう。

ダブルワークで社会保険に加入するメリットとデメリットについて紹介していきますね。

加入するメリット

- 将来受け取れる年金額が増える!

- 年金の受給資格期間の短縮

- 国民健康保険にはない給付や保障の強化

- 精神的な安心感

加入するデメリット

- 社会保険料の増加と手取り額の減少

- 手続きが面倒

- 副業が本業の会社にバレる危険性がある

ダブルワークで社会保険に二重加入するメリットとデメリットについて詳しくは、下の記事で解説しています。

ダブルワークで社会保険に二重加入するメリットとデメリット!手続きや条件も解説

ダブルワークで社会保険に二重加入するメリットとデメリット!手続きや条件も解説

2024年10月から社会保険の適用範囲が拡大されることで、ダブルワークを行っている労働者にも大きな影響が生じる可能性があります。

今回の改定によって、これまで社会保険の適用を受けていなかった中小企業や一部のパートタイム労働者も、新たに社会保険に加入する必要が出てくる可能性があります。

以下では、適用拡大の具体的な内容とダブルワーカーへの影響について詳しく解説します。

適用拡大の変更点

2024年10月から施行される適用拡大の主な変更点は、社会保険の適用範囲が従業員数51人以上の企業にまで広がることです。

また、週20時間以上働き、月収が88,000円以上で、1年以上の継続雇用が見込まれるパートタイムやアルバイトの労働者も社会保険に加入する必要があります。

この変更により、中小企業で働くパートやアルバイトの方々も新たに社会保険に加入する可能性が高まります。

2024年10月から施行される社会保険の適用拡大については、詳しくは下の記事で解説しています。

2024年10月〜パート・アルバイトの社会保険の適用範囲が拡大!企業が取るべき対応と影響を解説

2024年10月〜パート・アルバイトの社会保険の適用範囲が拡大!企業が取るべき対応と影響を解説

ダブルワーカーへの影響

2024年10月からの社会保険適用拡大は、特に従業員数が51人以上500人以下の企業で働くダブルワーカーに大きな影響を与えます。具体的な例を挙げて説明しましょう。

例えば、太郎さん(35歳)のケースを考えてみます:

- 主な仕事:従業員1000人の大企業で正社員として週5日勤務

- 副業:従業員100人の中小企業でプログラマーとして週2日勤務

現在の制度では、太郎さんは主な仕事でのみ社会保険に加入し、副業先では加入していません。しかし、2024年10月からは状況が変わります。

新制度では、副業先の中小企業(従業員100人)も社会保険適用の対象となるため、太郎さんは副業先でも社会保険に加入する必要が出てくる可能性があります。

これにより、以下のような影響が考えられます:

- 社会保険料の負担増:両方の職場で保険料を支払うことになり、手取り収入が減少する可能性があります。

- 年金受給額の変化:将来の年金受給額が増加する可能性があります。

- 手続きの複雑化:複数の職場での社会保険加入手続きが必要になります。

このように、ダブルワーカーは自身の就労状況を見直し、社会保険料の負担や将来の年金受給額の変化を考慮する必要があります。

適用拡大に向けて、各勤務先の従業員数と自身の就労条件を確認し、必要に応じて専門家に相談することをおすすめします。

2024年10月から施行される社会保険の適用拡大で、複数の事業所で社会保険の加入する必要がでてくるケースがあります。その場合、二以上勤務届が義務になります。この二以上勤務届は提出しないと罰則が科される可能性があります。

「二以上勤務届」の手続きや保険料計算は非常に手間と時間がかかるため、専門家である社会保険労務士に依頼することも選択肢の一つです。

二以上事業所勤務届を出さないどうなるのか?下記の記事で詳しく解説しています。

二以上事業所勤務届を出さないとどうなる?出し忘れた時の対策や書き方を解説

二以上事業所勤務届を出さないとどうなる?出し忘れた時の対策や書き方を解説

「社労士クラウド」なら、顧問料不要でスポット(単発)契約により、簡単かつ迅速に手続きを進めることが可能です。

お困りの場合は、公式LINEまたはChatworkにて社会保険に関するご質問を受け付けていますので、お気軽にご相談ください。

ダブルワークや掛け持ちをする際、社会保険の加入には特有の注意点があります。ここでは、雇用保険の加入、確定申告の必要性、そして扶養内で働く場合の収入制限について解説します。これらの点を理解することで、適切な社会保険の加入と税務処理が可能になります。

雇用保険はメインの勤務先1か所のみで加入

雇用保険に関しては、複数の勤務先で同時に加入することはできません。

ダブルワークをしている場合、雇用保険は基本的にメインの勤務先、すなわち主たる収入を得ている会社でのみ加入します。副業先で雇用保険に加入する必要がないため、この点を理解しておくことが重要です。

例えば、A社でフルタイム勤務し、B社でパートタイム勤務をしている場合、雇用保険に加入するのはA社のみです。B社では雇用保険の加入は不要となります。

確定申告が必要になる場合がある

ダブルワークをしている場合、確定申告が必要になることがあります。

特に、片方の勤務先で年末調整が行われていない場合や、もう一方の収入が年間20万円以上ある場合には、確定申告が必要です。また、フリーランスとして副業をしている場合も、確定申告が求められることが多いです。

確定申告が必要になる具体的な条件は以下の通りです。

- 合計年収が103万円以上で、少ないほうの年収が20万円以上(給与収入のみ)

- 年収103万円以上で、年末調整が行われていない場合(給与収入のみ)

- 個人事業主やフリーランスとしての副業で所得が48万円以上の場合

- 給与以外に一定以上の収入がある場合

例えば、A社で正社員として働きながら、B社でアルバイトをしているケースでは、B社での年間収入が20万円を超えると、A社で年末調整が行われていても確定申告が必要となります。

ダブルワークや掛け持ちをする際に、社会保険に関する疑問を抱える方が多いのではないでしょうか。ここでは、2024年10月からの社会保険適用拡大も踏まえ、よくある質問とその回答をQ&A形式で分かりやすく解説します。最新の情報をもとに、あなたの疑問を解消しましょう。

社会保険料はどうなるの?

ダブルワークをしている場合、社会保険料はそれぞれの勤務先での収入を合算して計算されます。具体的な例を挙げて説明します。

たとえば、A社で月収15万円、B社で月収10万円の収入がある場合、合計月収は25万円となります。この25万円を基に、社会保険料が計算されます。仮に、社会保険料の料率が標準報酬月額の14%だったとすると、A社での給与から21,000円(15万円 × 14%)、B社での給与から14,000円(10万円 × 14%)が天引きされることになります。結果として、合計で35,000円の社会保険料を支払うことになります。

このように、各勤務先での収入を合算した金額を基に社会保険料が決定されるため、思ったよりも多く支払うことになる場合があります。ダブルワークをする際は、合算収入での保険料計算を理解しておくことが重要です。

年末調整はどっちで行うのか?

ダブルワークをしている場合、年末調整はどちらの勤務先で行うべきか、迷うことがあるかもしれません。年末調整は、基本的に主たる勤務先、つまりメインの収入がある職場で行います。

例えば、

①A社(正社員)+B社(副業)の場合

A社で正社員として働き、B社でパートやアルバイトとして働いている場合、通常はA社で年末調整を行います。A社が主たる勤務先となり、B社では年末調整は行わず、源泉徴収票を受け取るだけとなります。

年末調整は、1つの勤務先でしか行えないため、サブの勤務先(B社)では、収入に対して所得税が引かれるのみです。そして、そのサブの勤務先での年間の収入が20万円を超える場合には、自分で確定申告を行う必要があります。

②パート・アルバイトの掛け持ちの場合

パートやアルバイトを掛け持ちしている場合、年末調整を行うのは基本的にメインの勤務先となるパート・アルバイト先です。

しかし、どちらの職場も「従たる給与」として扱う場合、年末調整は行われず、掛け持ち先の収入を合算して確定申告をする必要があります。特に、どちらか一方の収入が年間20万円を超える場合は、確定申告を忘れずに行うようにしましょう。

掛け持ち(副業)は勤務先にバレてしまう?

副業をしていることが勤務先にバレる可能性はあります。特に、社会保険や住民税の手続きで掛け持ちが明らかになることがあります。住民税が副業分も合算されて通知されることが多いため、これによって副業が発覚するケースも少なくありません。

副業を行う場合は、あらかじめ勤務先の就業規則を確認し、バレた際のリスクを理解しておくことが重要です。

どの社会保険にも加入したくない場合は?

ダブルワークをしている人が、どの社会保険にも加入したくない場合は、条件を満たさないように労働時間や収入を調整する必要があります。

たとえば、週の労働時間を20時間未満に抑えたり、月収を88,000円未満にすることで、社会保険の加入を回避することが可能です。

しかし、これには労働時間や収入が制限されるため、自分の働き方や将来の保険給付をよく考慮する必要があります。

ダブルワークをされている方で、社会保険に入りたくないと考えている人もいると思います。以下の記事では、社会保険に加入しない選択をした場合のメリットとデメリットについて解説しています。ご自身の状況に合わせて、加入するかどうかをご判断ください。

ダブルワークで社会保険に入らない選択をした場合の対処法と注意点

ダブルワークで社会保険に入らない選択をした場合の対処法と注意点

ダブルワークや掛け持ちで税金はどうなる?

ダブルワークや掛け持ちでの税金の取り扱いは以下の通りです:

1. 所得税:

全ての収入を合算して計算します。副業の収入が20万円を超える場合は確定申告が必要です。

2. 住民税:

所得税と同様に、全ての収入を合算して計算します。

3. 社会保険料:

両方の勤務先で加入している場合、合算して計算します。

パート・アルバイトの掛け持ちの場合、社会保険の加入手続きは各自でするの?

パートやアルバイトを掛け持ちしている場合、社会保険の加入手続きは基本的に勤務先が行います。自分で手続きをする必要はありませんが、いくつか確認しておくべきポイントがあります。

- 勤務時間と収入の条件確認:社会保険への加入が必要となる条件として、週20時間以上働き、かつ月額賃金が88,000円以上である場合、勤務先は社会保険に加入させる義務があります。掛け持ち先がこの条件を満たしている場合は、それぞれの勤務先で社会保険に加入することになります。

- 勤務先の手続き:勤務先が条件を満たしている場合、雇用契約書や給与明細などをもとに、勤務先が社会保険の加入手続きを行います。通常、雇用されたときに勤務先が自動的に手続きを進めるため、自分で申請を行う必要はありません。

- 掛け持ち先の報告:複数の勤務先がある場合、勤務先に掛け持ちの事実を伝えることが求められる場合があります。これは、各勤務先が正確な保険料計算を行うために必要な情報です。

- 確認事項:手続きが完了した後、社会保険の加入が正しく行われているかを確認するため、勤務先に確認を取ることをおすすめします。また、勤務先によっては、掛け持ちによる影響や手続きに関する案内が不足していることもあるため、積極的に確認することが重要です。

パートやアルバイトを掛け持ちしている場合も、将来の年金や医療保障をしっかり確保するために、勤務先と協力して適切な社会保険の加入手続きを行いましょう。

ダブルワークや掛け持ちで働く場合、社会保険への加入については一概に「片方だけでいい」「両方に加入するべき」とは言い切れません。それぞれの勤務先での労働時間や収入額、そして適用される法改正などをしっかりと理解し、自分の状況に合わせて判断することが重要です。

例えば、正社員として本業を持ちながら副業をしている場合、どちらの収入が主要か、またその副業が短期的なものか長期的なものかによって、社会保険の適用範囲が変わります。同様に、パートやアルバイトを掛け持ちしている場合も、各勤務先での労働時間や収入が社会保険の加入条件に達しているかを確認し、その結果に基づいて適切な手続きを行うことが求められます。

2024年10月から施行される社会保険の適用拡大により、従来は社会保険に加入していなかった労働者も新たに対象となる可能性が高まります。これにより、社会保険料の負担が増える一方で、将来的に受け取る年金額の増加などのメリットも考慮する必要があります。

最終的には、自身の労働状況や収入に応じた最適な選択を行うために、そして罰則が科されるリスクを減らすためにも、専門家に相談することも有効です。しっかりと準備をして、自分に最適な働き方と社会保険の取り扱いを選びましょう。

全国のあらゆる社会保険手続きと労務相談を

「顧問料なしのスポット」で代行するWebサービス【社労士クラウド】

懇切丁寧 ・当日申請・全国最安値価格| 3,000社以上の社会保険手続き実績|