これまで一人で事業を営んできた個人事業主の方が、初めて従業員を雇う際に「社会保険や労働保険の手続きはどうすればいいのだろう?」と悩むことはよくあります。特に、従業員が1人(5人未満)や5人以上の場合、事業規模が小さい場合でも、社会保険や労災保険、雇用保険などの加入義務があるのかをしっかり確認することが重要です。

この記事では、個人事業主が従業員を1人、または5人以上で雇う場合に必要となる社会保険や労働保険の手続き、加入要件について詳しく解説します。個人事業主自身は通常、国民健康保険や国民年金に加入していますが、従業員を雇うことで、健康保険や厚生年金保険、さらには労災保険・雇用保険への加入が必要になることがあります。従業員数や業種によって、強制適用や任意適用が求められるケースもあり、これらに適切に対応することが、円滑な事業運営には欠かせません。

従業員の人数が少ない個人事業主の方でも、社会保険や労働保険の加入義務、そして任意適用を選択する場合のメリットについて知りたい方は、ぜひこの記事を最後までお読みください。

生島社労士事務所代表

生島 亮

いくしま りょう

https://sharoushi-cloud.com/社会保険手続きの自動販売機|全国のあらゆる社会保険手続きと労務相談を「顧問料なしのスポット」で代行するWebサービス【社労士クラウド】の運営者|懇切丁寧・当日申請・フリー価格・丸投げOK|3,000社以上の事業主様や顧問先の社保周りを解決されたい士業の先生にご利用頂いており、顧問契約も可能です|リピーター率8割以上

労働保険の年度更新や算定基礎届など、労働保険・社会保険の手続きは、1年のうちで決まったタイミングで発生するものと、入社や退社など、イベントが発生するごとに必要な手続きが必要なもの、また生年月日に応じて必要な必須の手続きがあります。

⇒社会保険・労働保険手続きの年間スケジュール(PDF)を無料ダウンロード

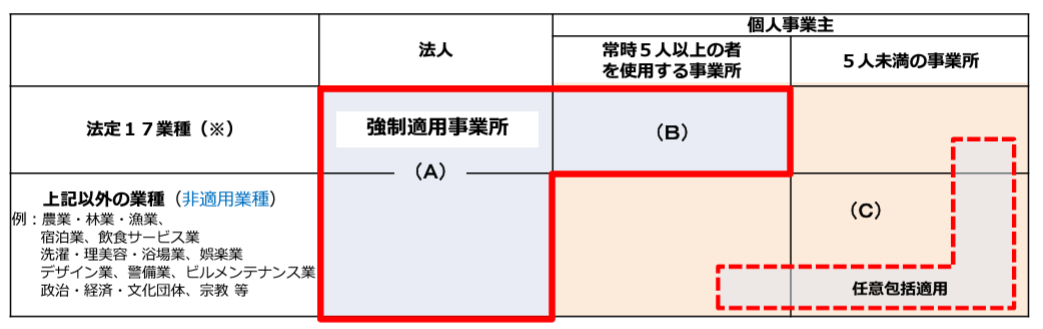

個人事業主が従業員を雇用する際、社会保険や労働保険への加入義務は、従業員数や業種によって異なります。

従業員が5人以上いる場合は、業種によっては、健康保険や厚生年金保険への加入が強制適用され、必ず手続きを行う必要があります。

一方で、従業員が1人の場合でも、労災保険や雇用保険の加入は義務となります。これにより、従業員が業務中にケガをした場合や失業時に給付を受けることができ、安心して働ける環境を提供できます。

個人事業主にとって、社会保険の加入条件や手続きは複雑に感じられるかもしれませんが、正確な理解と対応が重要です。

以下で詳しく解説していきますね。

社会保険の種類と従業員数による加入義務

社会保険には、健康保険、厚生年金保険、介護保険の3つ(狭義の社会保険)と、労働保険(労災保険と雇用保険)を含めた広義の社会保険があります。それぞれの適用条件は異なり、従業員数や業種によって加入義務が発生します。

現在の制度では、常時5人以上の従業員を雇用している個人事業所は、一部の業種を除き、社会保険(厚生年金保険・健康保険)の強制適用事業所となります。この基準は最近大きく変わっていませんが、適用範囲は徐々に広がっています。

2024年8月時点で、最新の改正は2022年(令和4年)10月に行われました。この改正により、弁護士、公認会計士、税理士などの士業を営む5人以上の個人事業所も新たに強制適用の対象となりました。

以下の表を参考に、適用条件を参考にしてください。

社会保険の種類と加入条件

| 保険名 | 概要 | 加入条件 |

| 健康保険 | 業務外の病気やケガの医療費を負担 | 原則、常時5人以上の従業員を雇用する事業所 |

| 厚生年金 | 公的年金制度(将来の年金のため) | 原則、常時5人以上の従業員を雇用する事業所 |

| 介護保険 | 介護サービス費用を一部負担 | 健康保険に加入している40歳以上65歳未満の従業員 |

| 労災保険 | 業務中・通勤中のケガや病気を補償 | 1人でも従業員を雇用する事業所。1分でも働いた場合は強制加入。 |

| 雇用保険 | 失業時の生活費補助等 | 週20時間以上勤務、31日以上の雇用見込み等 |

たとえば、従業員数が5人以上の事業所では、健康保険や厚生年金の加入が義務となります。また、従業員1人でも労災保険の加入が必要です。

個人事業主が事業を運営する中で、こうした社会保険の適用範囲を理解することは重要です。

社会保険と労働保険の加入条件について詳しくは以下で解説していきますね。

従業員5人以上雇ったら社会保険(健康保険・厚生年金)への加入が義務

個人事業主が5人以上の従業員を雇用する場合、健康保険と厚生年金保険への加入が法律で義務付けられています。これを「強制適用」と呼びます。ただし、パートやアルバイトなど、1週間の所定労働時間が正社員の4分の3未満の短時間労働者は、原則として適用除外となります。

健康保険・厚生年金保険の保険料は、労使折半で負担します。つまり、個人事業主と従業員がそれぞれ半分ずつ保険料を支払うことになります。保険料は、従業員の標準報酬月額に保険料率をかけて計算します。標準報酬月額は、従業員の給与に基づいて決められた等級に対応する金額のことです。

従業員1人でも雇ったら労働保険(労災保険・雇用保険)への加入が義務

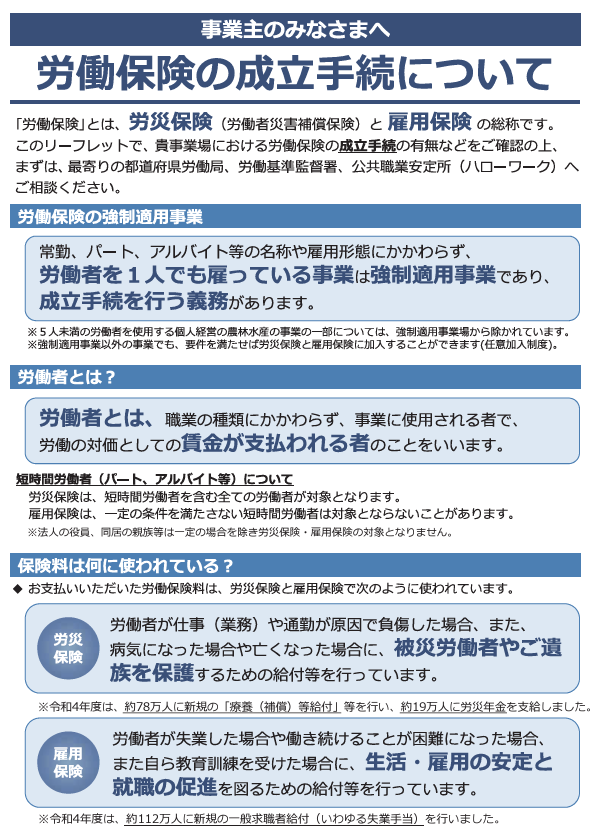

個人事業主が従業員を1人でも雇用する場合、労働保険(労災保険・雇用保険)への加入が義務(※一部業種を除き)となります。労災保険は、業務中や通勤中に起きた事故やケガに対して保障を行い、雇用保険は、従業員が失業した際に失業手当を受け取るための制度です。

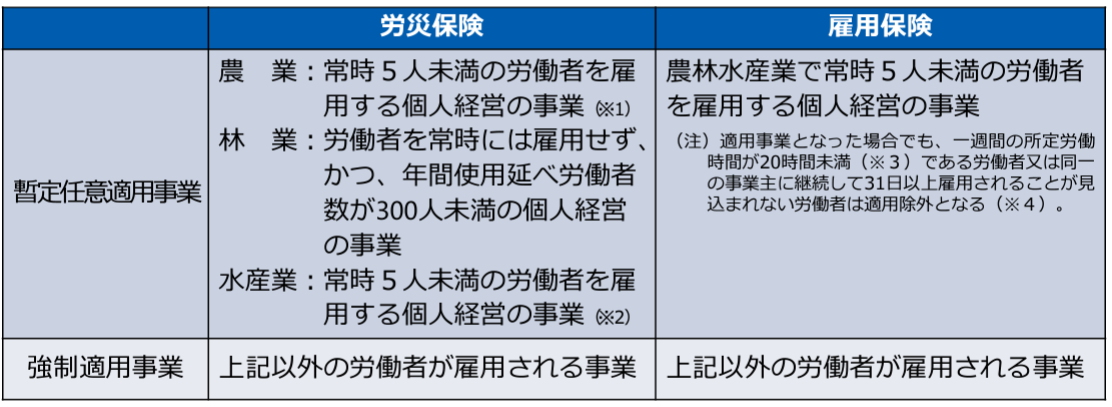

※労災保険・雇用保険の適用状況

(労災保険・雇用保険は原則として全ての事業が強制適用となります。ただ、一部の業種は暫定任意適用事業となります。)

労働保険への加入手続きには、以下の届出・書類が必要です。

- 労災保険の「労働保険 保険関係成立届」

- 労災保険の「概算保険料申告書」

- 雇用保険の「雇用保険被保険者資格取得届」

- 雇用保険の「雇用保険事業所設置届」

これらの書類は、所管の労働基準監督署やハローワークで提出する必要があります。従業員を雇う際には、これらの手続きが迅速に行えるよう事前に準備をしておくことが大切です。

また、雇用保険については、1週間の所定労働時間が20時間以上かつ31日以上の継続雇用見込みがある従業員も対象となるため、パートやアルバイトでも条件を満たせば加入が必要です。ただし、学生や31日未満の短期雇用者は適用除外となります。

このように、労働保険は事業主が従業員を保護するための重要な制度であり、適切な手続きを踏むことが求められます。

従業員を雇った場合の社会保険の手続きについてわかりやすく下の記事でまとめています。

【必須】初めて従業員を雇用した際に会社が行う社会保険手続き9選とは?

【必須】初めて従業員を雇用した際に会社が行う社会保険手続き9選とは?

【関連記事】

> キャリアアップ助成金 正社員化コースとは?条件や申請方法を解説

個人事業主が従業員を雇用する場合、すべての事業所が社会保険(健康保険・厚生年金)の強制加入対象となるわけではありません。しかし、従業員から「社会保険に加入したい」という希望が出ることもあります。

従業員が5人未満の事業所は、社会保険(健康保険・厚生年金)の強制適用の対象外です。ただし、任意で「任意適用」制度を利用して社会保険に加入することが可能です。この制度は、特にサービス業や士業などの特定の業種に適しており、従業員に手厚い保障を提供できます。

任意適用事業所として社会保険に加入することで、従業員の安心感を高めるだけでなく、事業主にとっても企業としての信頼性を向上させる効果が期待できます。また、従業員にとっても、社会保険に加入することで将来の年金や医療の保障が得られるため、メリットが大きいといえます。

ここでは、任意適用事業所として社会保険に加入するための条件や手続き、そしてそのメリットとデメリットについて詳しく解説していきます。

YouTubeでも「個人事業主が従業員を社会保険に加入させるための任意適用」について詳しく解説しています。テキストとセットで見るとより理解が深まるのでおすすめです。

任意適用事業所として社会保険に加入する条件と手続き

従業員が5人未満の個人事業所であっても、「任意適用」制度を利用することで、社会保険(健康保険・厚生年金)に加入することが可能です。

任意適用事業所として社会保険に加入するためには、まず事業所の従業員の半数以上の同意を得た上で「健康保険・厚生年金保険 任意適用申請書」を管轄の年金事務所または事務センターに提出し、厚生労働大臣の認可を受ける必要があります。

申請が承認されると、従業員数が5人未満でも、全ての対象従業員が健康保険と厚生年金に加入することになります。ただし、短時間労働者やパートタイム労働者など、一定の基準を満たさない場合は、被保険者の対象外となることに注意してください。

任意適用事業所では、健康保険のみまたは厚生年金のみの加入も可能です。事業の特性や従業員のニーズに応じて、どちらか一方のみを選択することができます。

具体的な手続きとしては、以下の書類が必要です。

- 任意適用申請書

- 任意適用同意書(従業員の半数以上の同意を証明する書類)

- 事業主の住民票(全世帯のもの、コピー不可)

- 公租公課の領収書(原則1年分、コピー可)

これらの書類を揃えて申請を行うことで、任意適用事業所として社会保険に加入できます。申請前には、社会保険労務士など専門家に相談し、手続きの詳細を確認することをお勧めします。

個人事業主の社会保険の任意適用については下の記事で詳しく解説しています。

【社労士監修】個人事業主の社会保険の加入(任意適用)及び労働保険の加入について

【社労士監修】個人事業主の社会保険の加入(任意適用)及び労働保険の加入について

任意適用するメリットとデメリット

任意適用を検討する際には、従業員の福利厚生や事業のコストにどのような影響があるかを理解することが重要です。ここでは、任意適用に伴うメリットとデメリットについて詳しく解説します。これらを考慮して、事業の成長と従業員の満足度向上のために最適な選択をしましょう。

メリット

- 従業員の福利厚生を充実させ、安心して働ける環境を提供できる

- 健康保険や厚生年金に加入することで、従業員の医療費負担が軽減される

- 老後の年金が増加し、従業員の経済的な将来の安心感が向上する

- 従業員の定着率が上がり、長期的な人材確保につながる

- 企業の社会的信用が高まり、事業の発展にプラスの影響を与える

デメリット

- 個人事業主にとって、社会保険料の負担が増える

- 特に従業員1人の場合、保険料の折半により、事業のコストが増大する

- 手続きが煩雑で、経理や労務管理の負担が増える可能性がある

このように、個人事業主でも従業員を雇う場合には、任意適用を検討することが重要です。事業の成長と従業員の満足度向上のために、適切な社会保険の選択を行いましょう。

個人事業主として従業員を雇う際、事業運営に必要な手続きの中でも社会保険に関する知識は欠かせません。社会保険は、従業員の福利厚生の一環であり、安心して働ける環境を提供する重要な要素です。

しかし、個人事業主自身はどの社会保険制度に加入するべきか、また従業員が少ない場合の選択肢や適用範囲についても、事前に確認することが大切です。

ここでは、個人事業主が知っておくべき社会保険に関する注意点を解説します。

個人事業主自身は国民健康保険・国民年金に加入

個人事業主自身が加入すべき保険は、基本的には国民健康保険と国民年金です。企業に雇用されていない個人事業主やフリーランスの方は、給与所得者が加入する健康保険組合や厚生年金保険とは異なり、これらの公的制度に加入します。

国民健康保険は、病気やケガをした際に医療費の一部を負担する制度で、地域の保険者が運営します。個人事業主として、事業運営と並行して自ら申告し、保険料を納める必要があります。また、国民年金は、老後の生活や障害を負った際の生活保障を目的とした年金制度です。国民年金保険料は、収入に関係なく一律で決められています。

従業員が5人以上いる一定の事業所では、健康保険や厚生年金に加入する義務が生じますが、個人事業主自身はこれらの制度には加入できません。一方、従業員が5人未満の場合でも、任意で申請することで、従業員に対して健康保険や厚生年金保険を提供することが可能です。

また、個人事業主の家族が専従者として働く場合も、基本的には個人事業主と同様に国民健康保険・国民年金に加入します。ただし、家族が他の従業員と同条件で働く場合には、健康保険や厚生年金に加入することも可能です。

個人事業主自身は基本的に労働保険には加入できない

個人事業主は、原則として労働保険(労災保険や雇用保険)には加入できません。労働保険は、従業員を保護するための制度であり、事業主や自営業者自身はその対象外となっています。したがって、個人事業主が従業員を雇っている場合、従業員の労災保険料の全額や雇用保険料の一部を負担する必要がありますが、事業主自身は被保険者として扱われません。

ただし、個人事業主や一人親方など、特定の業種に従事している場合には「特別加入制度」が設けられており、これを利用することで労災保険に加入することが可能です。特別加入制度は、主に業務のリスクが高い業種に従事している個人事業主や一人親方が、労働者と同様の補償を受けられるようにする制度です。

例えば、以下の業種に従事している個人事業主や一人親方は、特別加入団体を通じて労災保険に加入することができます。

- 個人タクシーなど、自動車を使用して旅客や貨物を運送する事業

- 土木や建築、解体などの事業

- 漁業に従事する事業

- 林業に携わる事業

- 医薬品を配置販売する事業

- 廃棄物の収集・運搬を行う事業

- 船員法で規定されている事業

- 柔道整復師が従事する事業

このような業種に該当する場合、特別加入制度を活用することで、事業主自身も労災保険の補償を受けることができるようになります。特別加入を希望する場合には、事業内容やリスクを考慮し、所定の手続きを経て労働基準監督署から認可を受ける必要があります。

個人事業主にとって、特に業務リスクが高い分野では、リスク管理の一環として特別加入を検討することが重要です。従業員と同様の補償を得られることで、事業運営におけるリスクを大幅に軽減することができます。

【関連記事】

> 個人事業主は従業員を雇用したら労災保険の加入が義務!手続きや負担金額を解説

> 個人事業主は雇用保険の加入が義務?加入手続きや条件を解説

従業員が5人以上でも特定業種では社会保険は任意加入になる

個人事業主が常時5人以上の従業員を雇用している場合、原則として健康保険・厚生年金保険への加入が義務付けられます。しかし、一部の業種については例外があり、従業員数が5人以上であっても、社会保険は任意加入となります。

社会保険が任意加入となる主な業種は以下の通りです。

- 料亭、バー、キャバレー、ナイトクラブなどの接客業

- 物品賃貸業(貸衣装屋、レンタカー業など)

- 医薬品配置販売業

これらの業種では、事業の特性や従業員の雇用形態などを考慮し、社会保険の強制適用は見送られています。ただし、事業主の判断で任意に加入することは可能です。

法人は従業員数に関係なく社会保険への加入は義務

個人事業主とは異なり、法人の場合は、従業員数に関係なく、原則としてすべての従業員を社会保険(健康保険・厚生年金保険・労働保険)に加入させる義務があります。法人成りした時点で、社会保険の適用事業所となるため、従業員が1人だけであっても必ず加入手続きを行わなければなりません。

また、法人の役員(代表取締役や取締役など)についても、原則として社会保険の適用対象となります。ただし、業務執行権のない役員や報酬を受けていない役員については、適用除外となる場合があります。

個人事業主が事業規模の拡大や信用力の向上を目指す場合、法人成りを検討することも選択肢の一つです。ただし、社会保険の加入義務など、個人事業主とは異なる責任が生じることを十分に理解しておく必要があります。

1人社長の社会保険加入の義務や手続きについて下の記事で詳しく解説しています。

一人社長でも社会保険加入の義務がある?法人化した時の手続きを解説

一人社長でも社会保険加入の義務がある?法人化した時の手続きを解説

従業員を雇用する際、個人事業主が特に気にするのは社会保険に関する疑問です。社会保険料の負担や経費に関する質問、パートやアルバイトの場合の対応、法人化のメリットなどがよく話題になります。

以下では、それぞれの質問に対する詳しい説明を提供します。

個人事業主でも従業員を雇用する場合は、就業規則の作成は必要?

労働基準法第89条では、「従業員を10人以上雇っている事業所では個人・法人いずれの場合も就業規則を作成する必要がある」と、定められています。

従業員が10人未満の会社では、法律上、就業規則の作成義務はありませんが、就業規則がないことで労働トラブルが発生した場合の対応が難しくなり、職場の秩序が乱れる原因になることがあります。

そのため、従業員を1人でも雇用した場合は、就業規則を作成することが推奨されています。

就業規則は10人未満の会社でも作成すべき?就業規則作成の義務とメリットを社労士が解説

就業規則は10人未満の会社でも作成すべき?就業規則作成の義務とメリットを社労士が解説

個人事業主でも従業員を雇用する場合は、就業規則の作成は必要?

個人事業主が任意適用で社会保険に加入する場合、社会保険料の負担がどれくらいかかるかは重要な要素です。健康保険や厚生年金保険に加入すると、従業員と事業主が保険料を折半で負担することになります。

例えば、健康保険料や厚生年金保険料は、従業員の標準報酬月額に基づいて計算されます。これにより、従業員の給与額に応じて事業主の負担額も変動しますが、概ね従業員の月額給与の15%程度が目安です。

任意適用の場合でも、通常の社会保険と同様に、事業主が従業員分の保険料を折半で負担するため、社会保険料の負担が発生します。

任意加入した場合、従業員の保険料は経費にできる?

社会保険に任意適用で加入した個人事業所では、個人事業主が負担する従業員の社会保険料は、事業経費として計上できます。具体的には、健康保険料や厚生年金保険料の事業主負担分が該当し、これらは事業運営に必要な費用として税務上も認められます。そのため、適切に申告することで節税効果を得ることが可能です。

ただし、従業員が負担する保険料分については、事業主が経費として計上することはできませんので、この点には十分注意が必要です。

個人事業主自身の保険料(国民健康保険・国民年金)は経費にできる?

個人事業主が負担する国民健康保険や国民年金の保険料は、経費として計上できません。これらは個人の生活に関連する費用とみなされるため、事業経費とは認められないからです。ただし、確定申告の際に「社会保険料控除」として申告することで、所得税や住民税の軽減を図ることが可能です。社会保険料控除を適用すれば、個人事業主としての負担を軽減できます。

個人事業主が従業員を雇うなら法人化(会社設立)したほうがいい?

従業員を雇用する際、個人事業主として運営を続けるか、法人化を検討するかは重要な選択です。

法人化すると、従業員の社会保険加入が義務となり、事業主自身も厚生年金や健康保険に加入することになります。これにより、社会的信用度が高まり、従業員の確保や事業拡大が容易になります。

しかし、法人化には設立手続きや経理の複雑化が伴い、コストも発生するため、事業の規模や将来的なビジョンを踏まえて慎重に検討する必要があります。

会社設立後に必要となる社会保険の手続きについては、以下の記事も参考にしてください。

会社設立後は社会保険の加入が義務!手続きの流れや必要書類を全解説

会社設立後は社会保険の加入が義務!手続きの流れや必要書類を全解説

合同会社設立後の社会保険加入は義務?条件や手続き方法を解説!

合同会社設立後の社会保険加入は義務?条件や手続き方法を解説!

個人事業主が従業員を雇用する際、社会保険の加入条件は事業の形態や従業員数によって大きく異なります。従業員が5人以上いる場合は強制適用事業所となり、社会保険への加入が義務となります。5人未満の個人事業所でも、任意適用を選択すれば社会保険に加入することが可能です。任意適用を選ぶことで、従業員の健康保険や年金の保障を充実させ、企業の信頼性を高めるメリットがあります。

また、労働保険(労災保険や雇用保険)は、従業員を1人でも雇用する場合には必ず加入が必要です。労働保険や社会保険の手続きは複雑で、特に任意適用の申請や、5人以上の従業員を雇用する場合の手続きには注意が必要です。

個人事業主も、社会保険や労働保険の加入義務や手続きを正確に把握し、適切に対応することで、事業運営におけるリスクを軽減し、従業員が安心して働ける環境を整えることが重要です。

また従業員を雇用する場合や処遇を改善する場合は、キャリアアップ助成金もおすすめです。

詳しく以下の記事で解説しています。

キャリアアップ助成金は個人事業主も利用できる助成金制度?申請条件と対象者を解説

キャリアアップ助成金は個人事業主も利用できる助成金制度?申請条件と対象者を解説

労働保険や社会保険の加入手続きに不明点がある場合や、任意適用の申請を検討している場合は、社会保険労務士(社労士)に相談することをお勧めします。

社労士は法的な義務や手続きをサポートし、手続き漏れを防ぐことで、事業運営におけるリスクを減らすことができます。

プロのサポートを受けることで、従業員が安心して働ける環境を整えることができるでしょう。

社労士との顧問契約の必要性・顧問料の相場・サポート内容・メリットデメリットを徹底解説

社労士との顧問契約の必要性・顧問料の相場・サポート内容・メリットデメリットを徹底解説

全国のあらゆる社会保険手続きと労務相談を

「顧問料なしのスポット」で代行するWebサービス【社労士クラウド】

懇切丁寧 ・当日申請・全国最安値価格| 3,000社以上の社会保険手続き実績|